中金海外:美股盈利如何应对高利率?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中金公司

本文摘自:2023年11月23日已经发布的《美股盈利如何应对高利率?——美股3Q23业绩回顾》

美股2023年三季度业绩已基本披露完成,“滚动式”特征依然显著,去年率先下调盈利的纳斯达克在二季度增速转正后继续走高,AI应用和降本举措持续见效下龙头科技企业业绩依然亮眼。三季度原本缓慢的信用收缩在此前财政“被迫”发力下再度扩张,使得经济增长实现“再加速”。这一宏观背景在上市公司层面同样“体感”鲜明,更反映美股整体情况的标普500非金融收入增速在此前连续4个季度的持续回落后抬升并转正,盈利增速亦是如此。当前企业部门融资成本已超过投资回报率,增量信贷需求已被明显抑制,存量付息压力同样较高。考虑到信用收缩下增长方向还是大概率往下,美股业绩是否可以延续强势,又或者是“昙花一现”?本文中我们将结合三季度业绩情况进行重点分析。

增长趋势:纳指继续走高,标普转正;AI助推互联网、软硬科技继续抬升,资本品维持强劲,能源等依然落后

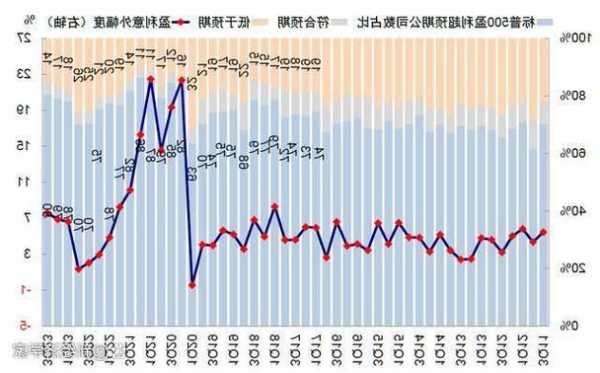

指数层面纳斯达克盈利增速继续走高,标普转正。可比口径下,标普500三季度EPS同比5.5%(非金融2.6%),较二季度的-3.5%(非金融-5.6%)抬升并转正。对比之下,纳斯达克综指三季度EPS同比从二季度的13.7%继续走高至三季度的17.9%。就超预期情况看,标普500超预期幅度从二季度的6.9%进一步抬升至三季度的7.6%(2010~2019年均值5.4%);超预期公司数占比80%,较二季度的79%继续走高(2010~2019年均值71%)。

图表:可比口径下,三季度标普500指数EPS同比增速5.5%(vs.二季度的-3.5%)

图表:三季度标普500盈利超预期幅度继续抬升,达7.6%,超预期公司数占比同样抬升至80%

媒体增速继续提升,半导体、技术硬件继续修复、增速转正;能源、交运、生物制药等依然落后。分板块来看,三季度除受去年同期低基数效应影响的消费者服务外(EPS同比133%),媒体(62%)、可选品零售(43%)、资本品(26%)、软件与服务(23%)等盈利增速领先,能源(-37%)、地产(-29%)、生物制药(-27%)等落后。相比二季度,媒体增速提升显著,公用事业、半导体、技术硬件增速转正,可选品零售、交运等回落。贡献层面,上述标普500三季度5.5%的盈利增速中,通讯服务、金融、可选消费、信息科技分别贡献3.5、3.3、2.4和2.1ppt;能源、医疗保健、原材料分别拖累4.6、2.4、0.3ppt。具体来看:

图表:三季度媒体、可选品零售、资本品等EPS增速领先,能源、地产管理开发、生物制药等落后

图表:相比二季度,三季度媒体EPS增速抬升明显,地产管理开发、耐用品服装、能源等增速降幅收窄

图表:拆解表现,通讯服务、金融、可选消费、信息科技分别贡献3.5、3.3、2.4和2.1ppt

► AI助推软硬件业务收入、降本举措持续见效,信息科技及通讯服务增速继续抬升。三季度信息科技盈利增速进一步走高至11.7%(vs.二季度4.0%),其中半导体、技术硬件增速实现转正,分别从二季度的-10.1%和-0.8%抬升至三季度的2.9%和6.6%。半导体板块增速贡献依然来自收入及盈利增速再超预期的英伟达;AI应用热潮继续推动英伟达业绩,三季度营收同比增长2倍、盈利增长接近6倍,均高于市场预期;但管理层表示受新出口影响,中国及部分地区四季度销售或将大幅下滑(过去几个季度,管理层表示上述受影响地区持续贡献了20~25%的数据中心业务收入)[1]。作为技术硬件板块中的头部个股,苹果营收同比虽然连续第四个季度下滑,但主营业务成本的降低使其净利润反而超预期增长。与此同时,得益于AI热潮***云需求,软件与服务增速同样稳步上行(三季度23.5% vs. 二季度19.2%);权重股微软Office相关业务收入增长加快至13%,含Windows、电脑和游戏机的业务收入增长3%,脱离负增长,管理层表示Copilot正快速将AI融入所有技术堆栈层和业务流程。通讯服务盈利增速大幅抬升至45.7%(vs. 二季度的18.0%),细分行业中的媒体拉动明显(增速从二季度的18.2%快速走高至61.6%),主要得益于权重股谷歌在搜索和Youtube等广告收入的显著增长和云业务动能、以及Meta降低成本举措的持续见效和AI技术对核心业务广告的大力支撑。

► 能源、原材料增速降幅收窄,工业中交运继续回落但资本品维持强劲,生物制药依然疲弱。三季度大宗商品及原油价格抬升,能源盈利增速降幅收窄至-26.8%(vs. 二季度-37.8%)。原材料亦是如此,从二季度的-23.9%收窄至三季度的-11.5%;但值得注意的是,得益于建筑投资的“逆势”修复,细分板块中的建材表现强劲(三季度盈利增速达38.6%,是唯一对原材料提供正贡献板块)。工业盈利增速继续回落,从二季度的14.2%走低至三季度的9.6%,主要还是受交运拖累(从二季度的2.9%转负至三季度的-16.8%),其中权重股联合包裹因日均运货量下降、亚洲和欧洲贸易路线持续疲软对板块盈利产生较高负面影响。对比来看,在制造业回流和建筑投资需求提振下,资本品盈利增速连续第二个季度上行(三季度26.1% vs. 二季度22.3%);得益于良好的价格和高销量,权重股卡特彼勒三季度净利润同比增长12%;工程机械业务营收、利润增速均占第一,工程机械三季度净利润同比达53%,同期领域、能源和运输领域净利润分别增长44%和26%。生物制药业绩表现持续疲软(三季度-26.8% vs. 二季度-37.8%);权重股中辉瑞和莫德纳受疫苗库存减记影响,净利润延续亏损;礼来在明星“减肥药”Mounjaro 收入大涨的助力下,三季度营收超预期,但净利润受研发投入影响依然亏损。

► 可选品零售增速继续回落但依然领先,汽车增速转负,联合***对车企影响在四季度更为明显。三季度可选品零售盈利增速43.0%,较一季度的70.9%继续回落但相比其他板块增速依然居前;权重股亚马逊得益于云计算、广告和零售部门销售强劲,三季度净利润增长两倍,达到近100亿美元。汽车与零部件盈利增速转负(三季度-10.7% vs. 二季度23.7%),其中权重股特斯拉拖累最为明显。受工厂升级停工影响,特斯拉三季度交付量43.5万辆,环比回落3.1万辆,为2022年二季度以来首次下滑,同时低于市场预期的44~45.5万辆;与此同时,汽车降价也同样使得盈利和收入承压。针对受9月中旬受***影响的两大车企,福特净利润正增速,但大幅低于预期;UAW***造成了13亿美元的损失(三季度1亿美元);多个工厂的停工导致比预期少生产了8万辆汽车。管理层表示与工会临时协议的达成将使每辆新车的成本增加850~900美元,并使其利润率下降0.6%~0.7%[2]。GM净利润负增速,但好于预期;UAW***造成了8亿美元的损失(三季度2亿美元)[3]。***影响使得福特和GM均撤回了对2023年的业绩指引。

需求与成本:需求端收入增速转正;成本端付息压力增加明显,但部分行业降本增效起到对冲;净利润率继续提高

“经济再加速”下非金融收入增速转正;利息费用抬升明显,但降本增效得以对冲并压低成本,使得净利润率继续抬升。需求端,与宏观层面美国三季度经济“再加速”趋势一致,标普500非金融三季度收入同比在此前连续4个季度的回落后抬升并转正(三季度2.0% vs. 二季度-0.4%)。分板块看,三季度能源、原材料、半导体、技术硬件、生物制药收入增速降幅收窄明显,媒体、软件与服务等增速继续走高。成本端,在融资成本持续走高的背景下,三季度标普500财务费用相关成本增加明显(利息费用/EBIT从二季度的11.1%抬升至三季度的12.1%)。正如我们在《美联储加息加够了么?》中所述,当前企业部门(尤其是小企业)存量付息压力已然偏高,增量融资成本也已超过投资回报率。除付息压力以外的其他成本上,在科技龙头企业降本增效的带动下,标普500整体销售管理费用增速继续回落(三季度7.3% vs. 二季度9.0%),工资增速略有下降;虽然大宗商品价格较去年同期有所提升,但标普500主营业务成本压力继续改善;有效税率仅小幅增加,标普500非金融所得税/税前利率基本持平。值得注意的是,降本增效对整体成本端压力的对冲更多集中在“轻装上阵”的科技企业;但对于业绩依然疲弱的板块来讲,融资成本过高对成本端的“侵蚀”依然显著。净利润率方面,在整体需求走高、成本降低的共同作用下,标普500非金融净利润率继续抬升(三季度12.0% vs. 二季度11.5%)。分板块看,消费者服务、生物制药、公用事业等显著提高,交运、原材料等有所回落。

图表:可比口径下,三季度标普500非金融收入同比转正至2.0%(vs. 二季度-0.4%)

图表:相比二季度,三季度能源、半导体等增速降幅收窄,汽车与零部件增速回落明显

图表:三季度标普500利息费用/EBIT(TTM)抬升明显,所得税/税前利润基本持平

图表:三季度标普500销售管理费用(TTM)持续回落,工资增速略有回落

图表:虽然三季度大宗商品价格较去年同期有所提升,但标普500主营业务成本压力继续改善

图表:三季度标普500有效税率(过去四个季度滚动)较上季度略有抬升(三季度13.7% vs. 二季度13.6%)

图表:可比口径下,三季度标普500净利润率12.5%,较二季度抬升明显;非金融抬升至12.0%

图表:相比二季度,三季度消费者服务、生物制药、公用事业等净利润率抬升显著,交运回落明显

增长质量:ROE继续走高;发债放缓、现金流延续修复,资本开支继续放缓但回购略有抬升,在手现金小幅增加

三季度标普500非金融ROE连续第二个季度走高(三季度25.8% vs. 二季度24.4%),非金融非能源亦是如此。分项拆解来看,净利润率抬升、资产周转率上升、杠杆率回落。此外,三季度企业发债发行规模及增速继续放缓、资本开支增速继续回落,回购略有增加,需求修复下现金流继续改善,在手现金继续提高。具体来看:

图表:可比口径下,三季度标普500非金融ROE继续抬升;净利润率、资产周转率抬升,杠杆率回落

图表:可比口径下,三季度标普500非金融非能源ROE继续抬升;净利润率、资产周转率抬升,杠杆率回落

► 经营性现金流继续改善,信用债发行规模及增速均放缓。三季度标普500非金融经营性现金流同比连续第二个季度抬升(三季度8.7% vs. 二季度5.8%),但能源板块仍在回落(三季度12.2% vs. 二季度51.0%)。三季度企业信用债发行规模继续回落至3,300亿美元(vs. 二季度3,900亿美元),同比增速从二季度的26.7%下降至11.0%。

图表:三季度标普500非金融经营性现金流同比(TTM)继续改善

图表:可选消费、资本品等经营性现金流增速领先,但原材料、公用事业落后

图表:三季度美国企业债发行规模3300亿美元,较二季度的3900亿美元继续回落

► 资本开支:规模小幅提高,但增速继续放缓;公用事业、可选品零售、软件及半导体等投资规模远超疫情前水平且持续维持高位。三季度标普500非金融资本开支同比从二季度的11.9%快速回落至三季度的3.1%(绝对规模从2240亿美元抬升至2290亿美元);分板块来看,三季度生物制药、可选品零售等资本开支规模较二季度抬升明显,家庭与个人用品、公用事业等回落。相比疫情前(2019年三季度),能源及科技硬件仍未修复至疫情前水平,但公用事业、可选品零售、软件与服务、生物制药、媒体、半导体等三季度资本开支绝对规模已远超疫情前水平。值得注意的是,投资受信用紧缩和高利率的挤压较为明显,因此在重新走向宽松周期前很难期待逆势加速,但由于其处于周期底部,因此意味着金融条件一旦转松,其修复速度也可能更快。

图表:标普500非金融三季度资本开支同比快速回落至3.1%,非能源同比回落至2.8%,能源回落至5.4%

图表:三季度生物制药、可选品零售等资本开支规模较二季度抬升明显,家庭与个人用品、公用事业等回落

图表:从TTM口径来看,当前汽车与零部件、能源、交运等投资增速高,且有收入支撑

► 回购:略有抬升,主要为通讯服务及信息科技,金融、必需消费回落明显。标普500指数三季度回购金额略有抬升,约1,663亿美元(vs. 二季度1613亿美元 );可比口径市值从1.7%提升至1.9%。分板块来看,三季度通讯服务、信息技术、医疗保健回购规模抬升明显,金融、必需消费回落。进一步拆解来看,标普500三季度回购对经常性EPS增速贡献2.2%(二季度2.6%)、纳斯达克2.4%(和二季度持平)。

图表:标普500指数已披露的三季度回购金额较今年二季度有所抬升,约1663亿美元;市值占比抬升至1.9%

图表:分板块来看,三季度通讯服务、信息技术、医疗保健抬升明显,金融、必需消费回落明显

图表:标普500指数三季度回购对经常性EPS增速贡献2.2%,贡献占比约六成

图表:纳斯达克100指数三季度回购对经常性EPS增速贡献2.4%,贡献占比约一成

► 在手现金:规模及占总资产比例略有提高。标普500非金融在手现金从二季度的1.72万亿美元(占总资产比例9.6)抬升至三季度的1.78万亿美元(占总资产9.9%)。板块层面,相较二季度,信息科技、必需消费、医疗保健等在手现金占比抬升明显。

图表:标普500非金融在手现金从二季度的1.72万亿美元抬升至三季度的1.78万亿美元

图表:相较二季度,信息科技、必需消费、医疗保健等在手现金占比抬升明显

库存情况:去库仍在继续,产成品库存增速已转负;汽车依然偏高、半导体连续2个季度去库、零售或已完成去库

企业库存增速继续回落,产成品库存增速已转负;汽***存依然偏高、半导体已开始去库,零售去库或已完成。标普500非金融总库存自去年四季度以来已连续第4个季度回落(三季度1.8% vs. 二季度4.3%);原材料、半成品、产成品库存均是如此,且产成品库存增速已转负。分板块来看,三季度汽***存增速仍远高于历史均值水平;半导体库存增速和绝对规模已经连续两个季度回落,零售库存增速已经回落至历史较低水平。

图表:三季度标普500非金融总库存同比增速继续回落,产成品库存增速转负

图表:三季度汽***存增速虽仍远高于历史均值水平;半导体已开始去库,零售增速已经回落至历史较低水平

上述企业微观层面的库存与宏观情况基本一致。BEA口径下美国全社会实际库存同比于去年9月见顶回落转为去库并延续至今;但不同环节差异很大,存在明显的“滚动”特征,其中零售(除汽车)最快,渠道依然偏高。我们测算美国整体去库周期或持续到明年二季度中,剔除汽车后的零售商库存增速今年 7 月附近已经开始收窄,批发商预计到明年一季度末,制造商或到二季度末。但需求修复的顺序可能反过来,先回落的地产和投资后续可能会领先还未完全回落的消费率先修复。

图表:去年9月至今,美国转为去库;去库进程上,零售(除汽车)>零售>批发>制造

图表:往前看,去库或持续到明年二季度中,零售商有望最先完成

前景展望:美股先抑后扬;关注上半年盈利和流动性收紧压力,下行压力-10%左右,全年5~10%空间;成长仍是主线

参考我们在《全球市场2024年展望:避不开的周期》中判断,即信用收缩下美国增长方向向下、紧缩程度可能“刚刚好”、利率或呈“阶梯状”下行,我们预计美股节奏上或先抑后扬,需要等待美债利率的“拐点”,先债后股。前期的压力来自上半年盈利趋弱、以及高利率及流动性收紧压力;不过我们也不担心“戴维斯”双杀的深度调整,因为一些环节如纳斯达克已经提前在2022年就释放了相当的盈利下调压力,且明年的宏观环境和产业加持对其依然有利。下行压力8~10%,主要来自“滚动式”放缓下盈利压力先行释放的支撑。待利率下行和降息预期明确后,市场再度反弹,全年或有5%~10%的上行空间。

当前美股面临的悖论是,要想得到利率下行的“好处”,就必须先承受其带来的盈利和流动性的“坏处”,区别在于大小。如果类似于1994年美联储顺畅转身和盈利压力与利率的无缝衔接,那么市场基本不用承受太多压力,如果切换并不够顺畅甚至政策转身的代价是倒逼,那么可能就需要以下跌作为再度反弹的前提和代价,类似于2018年底和2019年中。根据2018年到2019年的经验,同样都是利率下行,在倒逼“不加息”时,市场承受更大压力,在倒逼“降息”时,市场得以很快反弹修复。

图表:当前约7430亿美元的TGA账户余额已达到财政部对至明年一季度末的要求

图表:我们测算2024年美债净发行或为1.77万亿美元,远低于2023年的2.37万亿美元

图表:待逆回购无法继续承接,美联储缩表压力下金融流动性或将进一步承压,拖累美股表现8~10%

图表:当前市场一致预期标普500指数2024年盈利增速11.5%

图表:我们测算10年利率中枢3.9%左右;阶梯回落,分别倒逼“不加息”和“降息”

图表:当前美股风险溢价基本位于信用利差隐含合理水平,但增长承压下风险溢价平均抬升100bp左右

李赫民 分析员 SAC 执证编号:S0080522070008 C CE Ref:BQG067

***,CFA 分析员 SAC 执证编号:S0080512030003 C CE Ref:H867

Legal Disclaimer

作者:xinfeng335本文地址:http://www.759car.com/post/4809.html发布于 2023-11-24

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司