《2023年商业银行风控趋势调研报告》发布:多因素驱动银行风控体系迈入模型对抗时代

来源:21世纪经济报道

11月21日,由丰台区人民和南方财经全媒体集团指导,《21世纪经济报道》联合北京丽泽金融商务区管理委员会共同主办的“第十八届金融年会·21世纪金融发展(丽泽)年会”隆重举行。

会议期间,21世纪经济报道联合腾讯安全发布《迈入模型对抗时代——2023年商业银行风控趋势调研报告》(下称《报告》)。

这份《报告》通过调研问卷形式,广泛收集银行机构对自身风控建模方面的观点与见解,展现当前银行机构在风控建模所取得的最新进展与主要挑战,并结合专家专业意见,为银行机构风险建模能力提升提供真知灼见,助力银行机构风控建模能力进一步提升,更好地适应内外部经济环境变化与自身零售业务发展需要。

《报告》显示,逾55%的受访银行机构认为,鉴于中国经济基本面持续复苏增长激发民众消费需求,加之国家相关部门要求银行机构做好普惠金融这篇“大文章”, 当前他们一大经营策略仍聚焦获取新客户并助推自身零售金融业务持续增长。

但与此同时,是逾53%受访银行机构人员认为未来零售信贷业务不良率将逐渐上升,因而取相对审慎的态度。究其原因,是他们认为经济基本面波动、客群下沉、黑产加速利用AI开展欺诈攻击,是导致零售贷款不良率上升的三大因素。

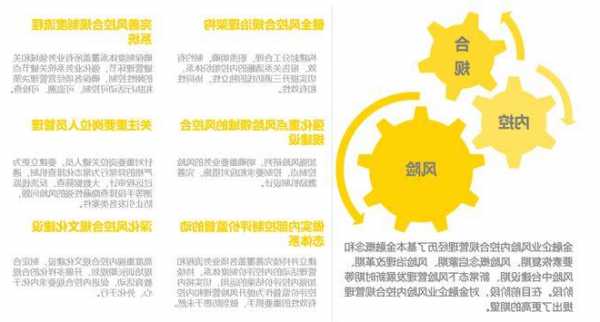

针对这种状况,多数受访银行机构的风控策略变革升级正“迫在眉睫”,但以往的传统风控策略普遍存在用“过去”预测“未来”参考价值大幅降低、单点防御失效、通用型风控策略失效等痛点。

因此,受访银行普遍在风控策略变革方面正形成“新共识”——即风控策略正从传统的“策略对抗”,进入以“模型对抗”为主的新时代。原因是以往,银行机构的风控策略主要基于静态模型+动态策略,并通过不断增补完善风控规则应对外部变化。但现在,客群变化加快、黑产加速利用Al等新形势下,在调整风控策略的基础上,还要强化模型的迭代优化。

在构建“模型对抗”风控体系过程,多数银行也发现建模慢、样本少正成为制约他们加快推进风控策略变革升级的两大掣肘。对此多数受访银行机构普遍取三大实施推进“模型对抗”风控体系搭建,分别是加强基于行内数据的定制化风控模型研发,加快风控模型迭代步伐,缩小风控模型迭代周期,加强各类数据集处理能力,进一步完善风控模型“定制化”与“模型对抗”能力。

《报告》通过广泛访发现,风控迭代速度慢、海量数据集处理烦、定制化风控建模难依然制约银行机构向“模型对抗”风控体系迈进。

针对这些挑战,逾半数受访银行倾向引入“第三方技术”与“合作开发”破局,构建“模型对抗” 风控策略。他们特别看中第三方风控科技平台的辅助决策支持(分析加工数据形成产品的产品,按次查询收费)、决策工具支持(提供处理风控流程 的软件工具产品)以及专家服务等三大能力。

值得注意的是,随着AI大模型技术的兴起,逾80%受访银行高度看好Al大模型与风控场景的“结合”。其中,44.7%受访银行机构认为“大模型技术是Al技术高度成熟的表现,能显著改变银行风控模式和效率”,43.3%受访银行认为“大模型技术与目前已应用在风控场景的Al技术有一定提升,可以提升风控效率”,

与此对应的是,55.39%受访银行机构已经“积极拥抱大模型,并有探索尝试”、30.22%受访银行机构选择“保持观望、但时刻关注等待最佳实践案例出现”。

《报告》显示,在调研期间,不少受访银行相当认可腾讯云金融风控大模型,后者通过MaaS (模型即服务)的方式,致力于解决银行机构所面临的风控样本小、定制化风控建模经验不足、风控模型迭代速度偏慢等痛点,显著加快他们构建 “模型对抗”风控策略的进程。

目前,某东部民营银行在接入腾讯云金融风控大模型后,风控效果得到显著提升、风控建模时间周期也大幅缩短、风控模型迭代速度骤然加快,目前双方一起联合共建超7个定制化模型,覆盖所有的进件渠道,有效地帮助银行实现风险的动态治理。

与此同时,某农商行在接入腾讯云金融风控大模型后,有效弥补自身样本不足的“劣势”,快速完成风控建模,其反欺诈效果相对传统方案提升约20%,成功支持其线上金融业务的正常开展。

《报告》指出,随着黑灰产日益引入AG 技术虚构“仿”实施新型信贷欺诈与恶意攻击,以及客群下沉所带来的业务新挑战,传统风控模型正在逐步“失效”,比如AGl(通用人工智能)模拟的“仿”欺诈行为具有高度动态性且“千 人千面”,令传统风控模型无法及时收集分析更多数据并识别出其欺诈手法。

在这种情况下,金融风控策略已从高度依赖专家经验与历史数据的“策略对抗”,转向基于机器学习、人工智能开展动态风控管理的“模型对抗”。即通过不断迭代升级的大模型技术,实时收集分析各类最新的 欺诈行为并动态生成新的反欺诈风控模型,快速完善现有的风控体系,令黑灰产的各类新型欺诈攻击行为 “无所遁形”。

在构建“模型对抗”风控策略过程,不少银行机构或多或少地遭遇样本量不足或样本量过于单调等问题。但通过引入金融风控大模型,是可以有效解决在小样本下的风控模型反欺诈效果提升问题,并进一步增强金融风控大模型的KS 性能与跨场景泛化性性能。

据悉,21世纪经济报道与腾讯安全在撰写《报告》期间,向数百家银行机构发放调查问卷,受访对象涵盖不同规模银行、涉及风控业务的不同部门人员,累计收到141份有效答卷。因此这份《报告》全面地展现不同规模银行机构对风控建模的最新进展与主要挑战,令调研内容不但更具客观性,更能全面呈现当前银行业的风控能力最新发展趋势。

作者:xinfeng335本文地址:http://www.759car.com/post/4810.html发布于 2023-11-24

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司